“气泡图”是一种用二维图形式来表示三组变量的图形工具。在产品组合管理中,它是一种寻求项目平衡的常用工具。

“气泡图”是一种用二维图形式来表示三组变量的图形工具。它是散点图的变形,其中X和Y轴分别对应两组变量数据,而用气泡的大小来表示第三个变量的值。 和普通散点图相比,它通过用第三个值来确定气泡数据点的大小,从而可以让你比较成组的三个值而非两个值。

一些主流的电子表格软件都可以绘制“气泡图”。“气泡图”在各种研究中被广泛应用。在管理领域,“波士顿矩阵”是一种非常著名的“气泡图”。它是由波士顿咨询公司创始人布鲁斯·亨德森于1970年首创。往往用于企业的产品组合管理和战略分析。

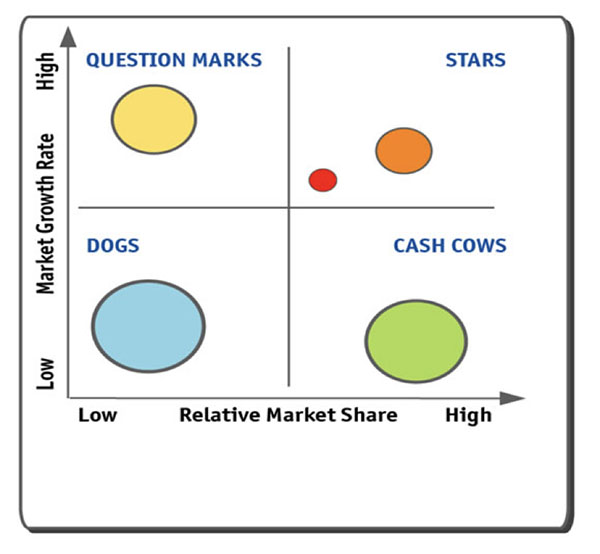

“波士顿矩阵”的X轴是市场占有率,Y轴是销售增长率。通常以10%的销售增长率和20%的市场占有率为高低标准分界线,这样就可以将坐标图划分为四个象限。接着把企业全部产品按其销售增长率和市场占有率的大小,在坐标图上标出其相应坐标点,随后把该点作为圆心,再按每种产品当年销售额的多少,绘成面积不等的圆圈,顺序标上不同的数字代号或颜色以示区别。

“波士顿矩阵”为我们展现四种不同性质的产品类型,形成不同的产品发展前景:第一种在右上象限,是销售增长率和市场占有率“双高”的产品群,通常被称为:“明星产品”。它们往往是新投入市场的或可能独占市场的产品。这些产品增长率高,但往往也意味着会消耗大量资金,但是如果“明星产品”能够一直保持成功,它们最终会转移到右下象限,成为企业的“现金牛产品”。对此类产品,企业往往需要加大投资以支持其迅速发展。因此,经常采用的发展战略是:积极扩大经济规模和市场机会,以长远利益为目标,提高市场占有率,加强竞争地位。这类产品最好采用事业部形式,让对生产技术和销售两方面都很内行的管理人员来负责运营。

右下象限的产品被称为“现金牛产品”。这类产品的特点是虽然销售增长率低,但这类产品在市场上的占有率高,往往是企业里的成熟的主打产品。为企业带来大量现金收入和利润,所以被称为“现金牛”。但由于其已经处于成熟期,所以在策略上,企业往往不会对此类产品增大投资。相反,很多时候企业会通过“现金牛产品”回收资金,支持其它产品,尤其是“明星产品”的发展。对于这一象限内的销售增长率仍有所增长的产品,应进一步进行市场细分,维持现存市场增长率或延缓其下降速度。对于“现金牛产品”,适合于用事业部制进行管理,其经营者最好是市场营销型管理人才。

左下象限的产品被称为“瘦狗产品”。这些是销售增长率和市场占有率“双低”的产品群。其财务特点是利润率低、处于保本或亏损状态,负债比率高,无法为企业带来收益,是经营上的“陷阱”。对这类产品应采用撤退战略:首先应减少批量,逐渐撤退,对那些销售增长率和市场占有率均极低的产品应立即淘汰。其次是将剩余资源向其它产品转移。第三是整顿产品系列,最好将瘦狗产品与其它事业部合并,统一管理。

最后一个是左上象限,这个象限的产品群被称为“问号产品”。之所以成为“问号”,是因为这个象限里的产品其实面临两种完全不同情况的战略选择。这个象限的产品增长率高,说明市场机会大,前景好。但市场占有率低,说明我们业务的某个环节存在问题,在市场上没有竞争力。所以这里的关键是我们能不能纠正问题。如果对企业而言,问题是可以解决的,这类产品就有希望晋升为“明星产品”。但是如果存在的问题是企业在当前条件下无法解决的,则应该果断退出。对“问号产品”的管理组织,最好是采取智囊团或项目等形式,选拔有规划能力,敢于冒风险、有才干的管理人才负责。

“波士顿矩阵”之所以被广为使用,是因为它巧妙地找到了两个关键指标:“销售增长率”和“市场占有率”。本质上它是在用“销售增长率”来反映外部市场的好坏,也就是行业吸引力。而用“市场占有率”来反映内部能力的高低。也就是企业在市场上的竞争力。但这毫无疑问是一种简化。比如说市场增长率是一个历史指标,但对一些影响未来的因素,如政府产业政策等就没有考虑进去。另外像盈利性等也都是很重要的市场吸引力指标,这些在“波士顿矩阵”中都没有考虑到。因此,有些公司会用更详尽的通用电气/麦肯锡商业战略模型来进行战略分析。

产品组合管理专家罗伯特·G·库珀推崇使用“气泡图”进行产品组合管理。他认为维持项目的理想平衡是产品组合管理的一个重要目标,而“气泡图”是实现这一目标的重要工具。但他建议企业可以使用更多的参数来分析产品组合,你可以选择以下任何一对构成X轴和Y轴。它们包括:

- 经营战略或公司战略的适应度(低、中、高)。

- 独特优势。

- 对业务的战略重要性(低、中、高)。

- 竞争优势的持续时间(短期、中期、长期)。

- 基于财务预期的回报(适度至最佳)。

- 技术的竞争影响力(基础的、关键的、发展中的和萌芽期的技术)。

- 成功概率(技术和商业成功的百分比)。

- 完成项目的研发成本。

- 完成时间。

- 需要的资本和市场投资。

“气泡图”中其他能够描述组合和平衡的参数还有:

- 市场或市场细分(例如:市场A、市场B等)。

- 产品类别或产品线(例如:产品线A、产品线B等)。

- 项目类型(新产品、产品改进、扩展和改善、维护和调整、降低成本,以及基础研究)。

- 技术或平台类型(例如:技术A、技术B等)。

哪类组合比较收欢迎?据调查,风险-回报的组合占据的比例最高,在产品组合管理中,约占所有“气泡图”应用的44.4%。企业往往用“净现值”、“内部收益率”、市场价值等指标代表回报,而用技术或商业的成功概率代表风险。

另外比较常见的组合有新颖度的组合,即用技术新颖度和市场新颖度作为两条轴线。这约占11.1%。

简易性和吸引力的组合也占到11.1%,这种组合是将技术可行性和市场吸引力作为两条轴线,市场吸引力可以用发展潜力、技术成熟度、生命周期等指标表示。

而优势-吸引力也是一种常见的组合,占比同样达到了11.1%。它是用竞争地位,即优势和吸引力,如市场增长、技术成熟度和实施年限等指标来比较。

此外,成本-时间组合,即实施成本和影响时间的组合,还有战略-收益,以及成本-收益组合也是常见的“气泡图”衡量标准。

案例:

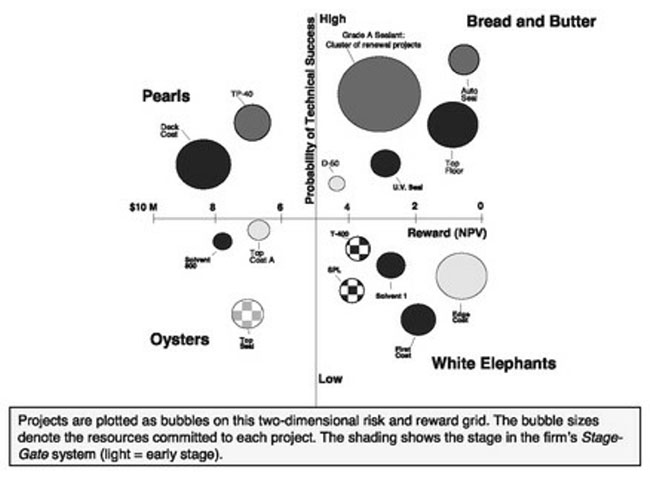

这张图展示了一种常用的“气泡图”分析案例,它是风险-收益图的一种变体。在这张图上,横轴是“净现值”,代表收益,从右到左,依次增加。竖轴是“技术成功的可能性”,代表风险,从下到上,依次增加。每个气泡代表一个新产品项目,气泡大小代表了每个项目消耗的资源。

- 左上象限被称为“珍珠”,这一区域内都是潜在的明星产品,它们有高成功可能性,也可能获得高回报。在这张图上有两个这样的项目,所获资源还算比较多。

- 左下象限被称为“牡蛎”,这一区域内是高风险项目,低技术成功率,但有可能获得高回报。这张图上有三个这样的项目,消耗的资源不多。

- 右上象限被称为“面包和奶油”,这些产品的回报低,但有比较高的技术成功率。这张图显示,这家公司中这样的新产品项目太多。而且公司中消耗资源最多的一个项目就在这个区间。如果将这些资源释放去支持“珍珠”或“牡蛎”区间的项目,可能会获得更大的回报。

- 右下象限被称为“白象”,这些是低回报,低成功率的项目。表面看上去这些项目应该砍掉。但实际上,每个企业总有些这样的项目,往往难以或不应该扼杀。一方面,有些项目是所谓的“老板项目”,它们往往是“老板”的个人爱好。另一方面,许多“破坏性创新”项目也可能恰恰在这一空间。它们在早期的表现形式往往也是低价值的。

一方面,“气泡图”在产品组合管理中有很大的价值,是一种广受欢迎,并被普遍使用的可视化工具。但另一方面,正如上面的案例所示,在产品组合管理,气泡图可以展示数据。然而,它不是直接的决策模型,它不能像用“净现值”排序或“评分模型”那样直接告诉管理者该做什么。有些数据经常无法获取,或不确定性很高,如预测性的财务数据。而有时候,可以选择的数据太多,应该用哪种组合的“气泡图”,或如何解析都可能是棘手的难题。管理者要有能力将这些数据转化为有执行力的决策。最后,气泡图往往用于产品组合的平衡,但什么是“适当的平衡”?这本身就很难定义。

免费资料

请填写下表,我们将免费为您寄送考试大纲和课程学习资料(电子版)。